中国奥园连发三份财报并披露债务重组方案

时间:2023-07-04 来源:品质家园

7月3日,中国奥园集团股份有限公司(03883.HK)发布公告,披露2021年全年、2022年中期及2022年全年业绩报告。

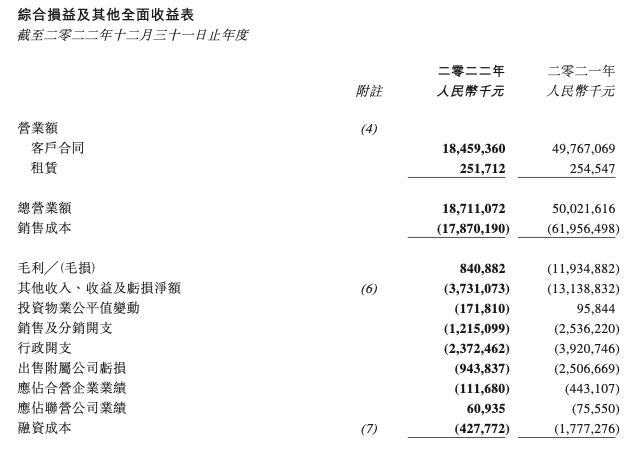

据2022年财报显示,报告期内,中国奥园总营业额约187.11亿元,较2021年约500.22亿元减少约313.11亿元,减幅为62.6%。物业发展收益、经营酒店、物业管理及销售商品等获得的其他收益以及物业投资收益各占82.1%、16.6%及1.3%。2022年,公司拥有人应占亏损约为78.43亿元,较2021年的亏损约330.75亿元上升76.3%。

图源:奥园公告

报告期内,集团实现物业合同销售额约202.2亿元,合同销售面积约209万平方米。

截至2022年12月底,中国奥园共拥有267个项目,总土储3083.3万平方米;同时,其拥有的城市更新项目规划总建筑面积3155万平方米,规划可售面积约1356万平方米。

2022年中期报告显示,报告期内,中国奥园总营业额约87.45亿元,较2021年同期约325.10亿元减少约237.65亿元,下降73.1%;公司股东应占亏损约为29.21亿元,同比下降239.8%。

2021年财报显示,报告期内,中国奥园总营业额约500.22亿元,同比下降26.2%;公司股东应占亏损330.75亿元,2020年应占溢利约59.076亿元。

图源:奥园公告

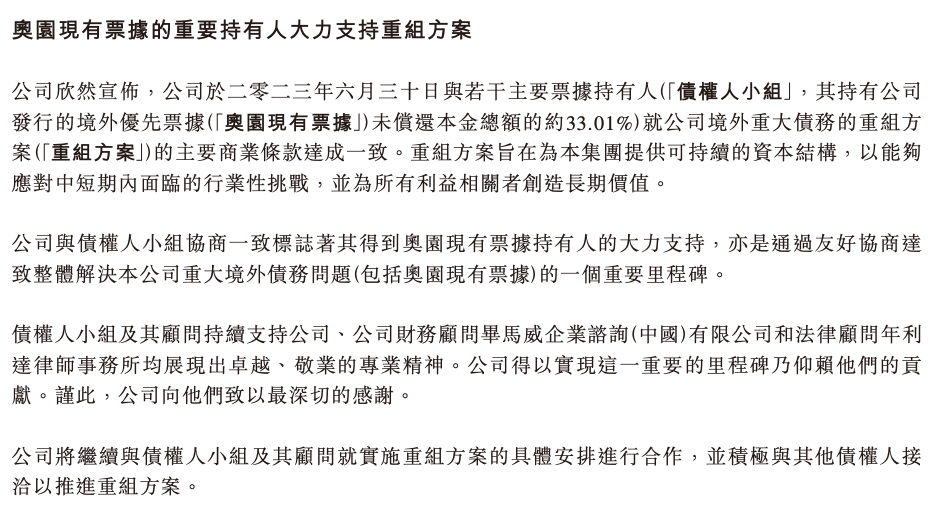

值得注意的是,中国奥园的境外债务重组也迎来实质性进展。根据中国奥园于7月2日晚间发布的债务重组公告显示,中国奥园已与境外优先票据持有人组成的临时小组就境外债务全面重组的主要条款达成协议,境外主要债权人同意重组支持方案并签署重组协议。

根据重组方案,中国奥园将发行新的融资工具对原债券进行置换,包括4支共计23亿美元新债务工具期限至2031年,14亿股普通股、1.43亿美元无息强制可转换债券,以及16亿美元永续债。

在境外方面,强制可转换债及永续债发行后预期将作为中国奥园“权益”入账。连同重组方案中的债转股,若重组方案完成,上市公司的净资产将显著增加不低于36亿美元,资产负债率将得到改善。

而在境内方面,中国奥园已陆续达成包括公司债和非标的展期安排,其他境内融资安排展期工作也已进入与境内债权人的协商阶段。