作为一家起步于公路收费业务的老牌港企,路劲如今却面临着剥离主要公路资产的局面。

根据11月17日晚间公告,路劲基建及招商公路(001965)先后披露,招商公路全资子公司佳选控股有限公司收购目标公司路劲(中国)基建有限公司100%股权。目标公司由路劲基建间接持股75%,CVC Asia Fund IV间接持股25%。出售的代价为44.118亿元(人民币,下同),相当于47.961亿港元。

上述交易所涉及的资产,主要包括路劲位于河北、湖南、山西、安徽境内的4条高速公路的权益,合计里程约276公里。而这也是路劲在国内的全部高速公路资产,在出售完成后,该公司将只剩下2019年起才陆续投资的印尼4条高速公路。

公路资产具备盈利和现金流稳定的特点,这曾被部分投资者视为投资路劲的重要理由,如今它把最成熟的国内资产套现,未免令人感到意外。路劲的英文名为“Road King”,只不过皇冠已稍显暗淡。

按路劲的说法,出售事项使公司以公允价值变现其于高速公路的投资价值,预期收益净额约9亿港元。背后更深层次的原因则源于债务偿付压力,在房地产下行的情况下,其流动性缓冲已经缩减,因此需要动用内部资源偿还到期债务。

套现公路资产

1994年,惠记集团与美国国际集团亚洲基础设施基金合作成立路劲,主营业务即公路收费。至2018年底,路劲的收费公路项目主要包括位于国内的5条高速公路,分别是保津高速公路、唐津高速公路、长益高速公路、龙城高速公路、马巢高速公路,总里程约340公里。

也正是在2018年,路劲的收费公路版图开始发生变化。年内私募股权公司CVC Capital Partners通过增资扩股方式,以20亿元港币获取路劲高速公路业务25%股权。路劲彼时表示,该合作将有助于公司拓展东南亚地区及中国的收费公路业务。

2019年,路劲正式收购位于印尼的两条高速公路Solo Ngawi和Ngawi Kertosono Kediri的40%股权,总代价约为12亿港币,运营里程178公里。这笔收购使路劲成为首家投资印尼高速公路并参与经营管理的港资企业。

截至2023年6月底,路劲仍拥有国内4条高速公路,同时在印尼扩大至4条高速公路;国内高速公路减少主要由于唐津高速公路收费权于4月19日终止。而随着11月19日推动出售事项,剩余的国内公路资产也将降至零。

根据路劲最新公告,向招商公路出售的目标公司路劲(中国)基建,就是保津高速公路、长益高速公路、龙城高速公路、马巢高速公路的实际运营平台,其中长益高速将于2024年到期。

数据显示,2022年及2023年前七个月,目标公司净资产分别为38.11亿元、37.09亿元;营收分别为3.40亿元、2.51亿元,净利润3.21亿元、2.39亿元,按2022年盈利水平估算ROE在8.4%左右。

按照交易总价44.118亿元计算,目标公司的静态市盈率大约在13.74倍左右,高于同期招商公路的静态市盈率约11.82倍。以此口径观察,定价与路劲所提及出售事项使公司以公允市值变现高速公路投资价值的说法相一致。

而据中诚通资产评估,目标公司截至7月底股东全部权益的估值结果为58.33亿元;综合考虑目标公司在评估基准日后、交易前为清理与股东之间的往来款所实施的一系列账务操作,需扣减约13.42亿元,余下股东全部权益估值降至44.91亿元。

因此尽管交易的PE水平较高,但路劲出售上述公路资产44.118亿元仍较7月31日的资产估值有些许折让。

同时需要关注出售对路劲产生的潜在影响,比如收入结构的变化,以及资本市场估值逻辑的变化。

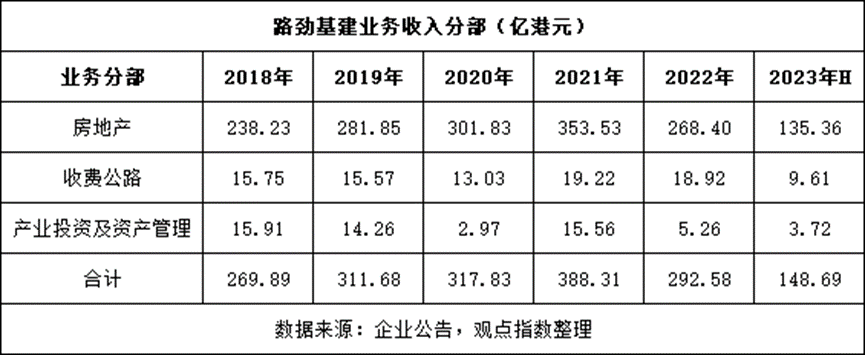

此前路劲的主要业务结构为房地产、高速公路,其中房地产业务在近两年受国内行业下行影响明显,甚至出现亏损的情况;相比之下,高速公路同样受到疫情管控等影响,但仍为路劲贡献相对路费收入、现金分成变化相对小,在路劲的经营中起到稳定器的作用。

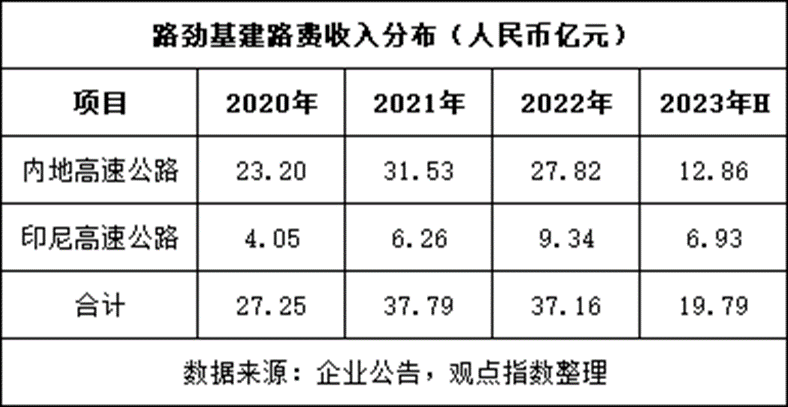

过去三年及一期,路劲自收费公路分部分别录得溢利1.70亿港元、5.79亿港元、6.27亿港元及2.53亿港元,并于期内收到的高速公路合作企业现金分成共计20.39亿港元。

按区域分,在2022年12月完成收购印尼第四条高速公路后,印尼地区在路劲收费公路收入中占比提高至25%,内地高速公路依然是最主要的收入来源。一位投资者悲观地认为,路劲将最值得投资的公路卖了。

路劲在最新公告中也表示,于出售事项后,集团预期将继续持有及经营其于印尼的高速公路组合,包括4个总里程约335公里的收费公路项目权益。其同时强调,集团并无计划退出收费公路分部。

偿债压力

与路劲相似,在2022年9月,潮汕商人纪海鹏旗下龙光交通,也曾以19.024亿元代价出售广西龙光贵梧高速公路有限公司40%股权予新世界发展。在这两笔公路资产并购中,卖方都存在着偿债压力。

截至2023年6月底,路劲的银行及其他借款约达259.61亿港元,较2022年底减少61.87亿港元。期内该公司实际偿还了72.59亿港元借款,包括赎回2023年到期4亿美元7.875厘票据中的未偿还本金3.43亿美元。

按货币分,路劲的银行及其他借款中,美元负债占比75%,其中包括未偿还本金额18.74亿美元的担保优先票据(年利率5.125厘至6.7厘不等)。

除此以外,路劲还有三笔永续债,包括6亿美元优先担保永续资本债券(分配率为7厘及7.59厘),以及3亿美元7.75厘优先担保固定息差永续资本证券。由于永续债计入权益项目,因而基本是明股实债。

而按期限分,路劲未来一年内到期债务约达52.05亿港元,约占总借款的20%。与之相对应,期末公司银行结存及现金71.37亿港元,较2022年底减少11.25亿港元,并有89%为人民币;其中银行结存8200万港元已抵押。

粗略计算,路劲的现金短债比在1.37倍左右,短债覆盖能力仍可以维持。但若计入利息支出、永续债赎回等情况,偿付能力或需要打上折扣。

2022年全年及今年上半年,路劲的借款利息分别为21.36亿港元、9.42亿港元;该公司同时有借着美元债走低的时机回购的习惯,仅中报后便赎回了8510万美元票据。此外,有投资者预计,路劲大约有3亿美元永续债在明年面临赎回。

综合考虑各项潜在支出,即便是港企路劲,也不能保证具有足够充裕的现金流。因此,出售内地公路资产,在获取相对不错的变现价值时,实际上更重要的意义是在于缓解偿债压力。

根据公告披露,路劲预期出售事项为集团提供所得款项净额约40.228亿元,相当于43.732亿港元。

成交后,路劲预计使用8.332亿港元偿还路劲高速公路的项目贷款;在保留一定金额资金用作营运资金及未来的机会性投资后,以股息方式向路劲高速公路股东分配全部或大部分余下所得款项净额。

若假设留10%资金用作运营资金或投资,按路劲在路劲高速公路持股75%估算,该公司将获得至多23.9亿港元资金。路劲也表示,预计将收取的资金约80%-90%用于降低集团的负债比率,并将剩余部分用作一般营运资金。

之所以要借助出售重要资产补充现金流,主要源于在印尼高速公路业绩贡献不高的情况下,房地产业务出现了不增反降的问题。2022年,路劲的房地产分部录得收入268.40亿港元,同比下降24%,这也是过去五年首次负增长;分部毛利率录得17%,同比下降近4个点。

穆迪于今年9月中旬发表评级下调报告称,路劲在过去12至18个月减少土地收购以保持流动性,将阻碍其未来一两年的销售。预计路劲的销售额将在2022年下降18%至406亿元后,在2023年和2024年分别降至350亿元和320亿元左右。

穆迪还预计,鉴于同期收入和利润率将随着业务的收缩而下降,路劲的信用指标将在未来12至18个月内走弱。路劲的债务/EBITDA之比将在未来12-18个月恶化至8.4倍-8.9倍,而截至2023年6月的12个月为7.8倍,同期其EBIT/利息覆盖率之比将保持在1.8倍左右。

而值得关注的是,在穆迪发布报告前的9月12日,路劲还从合作方旭辉控股手中收购了北京顺义项目剩余51%股权,总代价2.95亿元。路劲解释,9月1日北京实行“认房不认贷”,预计此举可刺激北京房地产的需求。这意味着单伟彪依然想打好房地产这副牌。

京公网安备 11010502044682号

京公网安备 11010502044682号