图虫创意/供图 官兵/制图

陈嘉禾

“男人前进的路上,岂能只有欢笑声。决心要行的路,怎能没有暴风拦路。”在2020年上映的韩国历史题材电影《南山的部长们》中,李星民饰演的总统朴正熙,在被刺杀之前的晚宴上,留下这样一段耐人寻味的话。

同样,在投资的道路上,也绝不只有沃伦·巴菲特睿智的思想和他著名的“跳着踢踏舞去上班”的轻松愉悦。那一个个曾经出现过的巨大投资陷阱,值得每个参与其中或者置身其外的投资者深思。

即使我们没有参与到一些非常糟糕的投资中,但是仔细思考这些投资问题如何产生,也是大有裨益的。正如查理·芒格所说:“从别人的错误中学习,才是代价最小、进步也最快的方法。”

资本市场风浪大

在我的工作生涯中,第一次给我印象非常深刻的“别人犯的错误”,是2008年的全球金融危机。在那场危机中,美国几大投资银行直接跌到退市清盘,投资者所有的权益烟消云散。百年老店花旗银行的股票价格,也从四五十美元一路跌破1美元,下跌近98%。

这些在金融海啸中倒下的企业,此前都是名声显赫、盈利能力强劲的公司。在2008年金融危机前,我还在英国上大学,这些企业在校园招聘会上都是绝对的明星:穿着考究的招聘人员、加上最丰厚的参会小礼品,让学生们对这些企业艳羡不已。而且,它们之前的股票估值也并不高,通常只有10到20倍左右市盈率,但一切的细节都隐藏在报表深处的衍生品上。

上证综指也从2007年的最高点6124点下跌到2008年的1664点,如此惨烈的情况,让人不禁感叹全球资本市场的风浪真是够大。

从那时候起,我就明白,投资之路绝不会一帆风顺:任何盲目的自信都可能带来灭顶之灾,投资与其过分激进,不如过分保守。在《论语》中,孔子曾说:“奢则不孙,俭则固。与其不孙也,宁固。”放在投资中理解这句话,真是恰如其分。

罕见的地产股熊市

从2020年到2023年,一些地产公司的股票再次上演了这一幕,尤其是港股上市的地产公司。

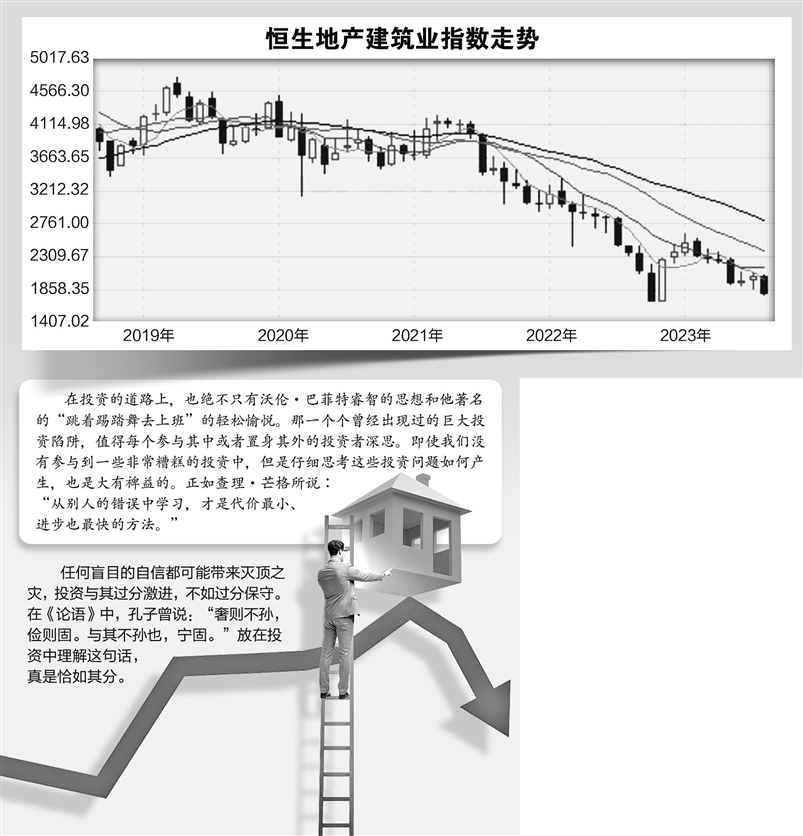

包含了大量港股地产公司的恒生地产建筑业指数,从2019年底的4392点,下跌到2023年8月16日的1818点,跌幅达到58.6%。其在2020年、2021年、2022年、2023年(截至8月16日)的跌幅,分别为15.9%、18.8%、21.2%、23.1%。

连续4年的煎熬,可想而知给身在其中的投资者带来了多么巨大的打击。而具体到公司来看,一些地产公司的股票价格下跌幅度更大。从2019年到2023年(截至8月16日),不少在港股上市的地产公司股价跌幅超过了90%,投资者大量的财富灰飞烟灭。如此惨烈的下跌,当然会给身处其中的投资者带来刻骨铭心的教训。

从地产股熊市学到的经验

究竟是什么导致了这场罕见的地产股熊市,我们又应当学到什么经验,以便在将来规避此类风险呢?

对于这次大规模的地产股熊市,最浅显的分析,是归罪于疫情。这正所谓“疫情是个筐,是啥都能往里装”。但是,如果仔细思考,把地产股熊市归罪于疫情是靠不住的。

首先,经济体中有那么多行业,为什么只有一些地产公司的股票这么惨呢?为什么有些审慎经营的地产公司也能做到安然无恙呢?其次,在疫情刚开始的2020年,一些一线城市的地产价格甚至还创了新高,不少投资者对上海当时的房价上涨记忆犹新。

在疫情以外,估值也不是造成这次熊市的原因。在这次熊市中大跌的地产公司股票,其估值在熊市之前可以说非常合理。不少后来跌幅动辄90%的股票,在熊市之前的市盈率估值往往只有10倍、甚至更低,市净率则只有1到2倍,派息也非常慷慨。很明显,这不是一次由估值过高导致的熊市,这点尤其需要注意。

其实,这场罕见的地产股熊市背后最根本的原因,在于之前过高的房地产价格。以上海为例,内环附近较新的楼盘,2020年价格曾经上涨到12万元/平方米左右,而同时80平方米房子的月租金只有1.2万元左右。

这也就意味着,对于960万元市值的房子,每年的租金回报只有14.4万元,粗租金回报率只有1.5%。同时,还要考虑到税费、中介费、空置期、装修折旧、出租保险等因素,如果按净租金回报占粗租金回报80%来估算,那么净资金回报率只有1.2%,换算成市盈率约为83倍。

以上的计算,是一个比较粗略的数字。而且,当时的情况在每个城市有所不同,比如北京由于对房屋实施了更加严格的限购,租金回报率就要略高一些。但是,无论用什么口径计算,在2020年全国一线城市地产价格过高,是一个不争的事实。

对于一个行业来说,如果最基本的行业底层逻辑存在难以忽视的问题,那么在企业层面,无论看起来怎样巧妙的商业腾挪,都很难解决底层逻辑带来的问题。在这种情况下,企业只有谨慎经营、收缩杠杆,才是唯一正确的选择。

问题是,不少后来股价大跌的地产公司,在这一时期并没有采取大幅收缩的方法来应对,有的反而继续扩大杠杆。毕竟,持续走高的房价意味着企业经营越激进,杠杆率越高,利润就越丰厚。

在2020年,不少后来陷入财务困境的地产公司,归属母公司净资产占总资产的比例不足10%,甚至只有7%到8%。同时,短期负债和总资产的比例则动辄高达60%、70%。这样的资本结构,意味着一旦行业基本面的问题暴露出来,企业很难全身而退。

同时,有问题的行业基本面也会促使监管层出台新的政策:后来著名的“三道红线”就来源于此。(三道红线是2020年政府提出的,对地产公司要求的三项财务指标,包括剔除预收款项后资产负债率不超过70%、净负债率不大于1倍、现金短债比例不小于1倍。不满足要求的企业,继续融资受到限制。)所以,与其说是严格的政策给地产公司带来了压力,不如说是高企的房价导致了政策的出台,这和巨大的补课压力导致了对校外补课严监管政策的出台如出一辙。

在糟糕的行业基本面、随之而来的政策压力、过高企业杠杆、糟糕的短期资本结构共同作用下,一些不够谨慎经营的地产企业,遇到了大麻烦。而之前买入股票的投资者,也就蒙受了巨大的亏损。

其实,在这场熊市中,并不是所有地产公司都遭到了巨大打击。不少之前收缩战线、“放着唾手可得的钱不赚、一定要降低杠杆以应对未来寒冬”的地产公司,在这段时间里仍然活得非常惬意。只不过,这种惬意是需要“绝怜高处多风雨,莫到琼楼最上层”的战略前瞻才能换来的。

对于地产股熊市,我们应该学到这样的经验:在企业经营中,审慎、有节制的商业步伐永远是长期成功的保障,在行业基本面存在问题时更是如此。要知道,在商业的世界中,钱是永远赚不完的,但是如果不审慎,却是可以亏完的。

(作者系九圜青泉科技首席投资官)

京公网安备 11010502044682号

京公网安备 11010502044682号