来源:每日经济新闻

每经记者 黄婉银 每经编辑 魏文艺

6月24日A股开盘,美的置业(HK03990,股价6.34港元,市值91.01亿港元)一路暴涨,一度涨超100%。截至午盘,美的置业涨幅有所回落,收窄至69.07%,股价为6.34港元。

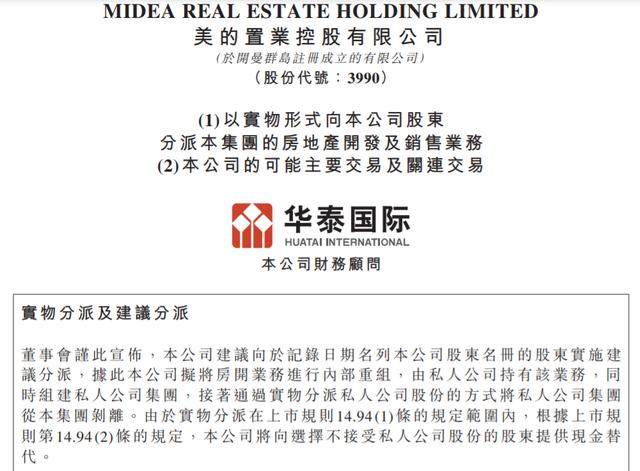

此前的6月23日晚间,美的置业发布公告称,公司将进行股权重组,将全资持有的房地产开发业务产权线从上市公司重组至控股股东,股权重组方式采用了香港资本市场常见的实物方式分派。重组完成后,美的置业将实现房地产开发重资产业务与持续经营性业务的股权分设。

此次实物方式分派,上市公司美的置业将其持有的房开业务产权线作为特别股息分派给上市公司的全体股东。分派后,重资产的房开业务从上市公司的子公司调整为上市公司的兄弟公司,相应的房开业务也从上市资产变为了非上市资产。

此次分派还提供了现金选择权,也即持有美的置业股票的股东如不参与房开业务股权的实物分派,可选择对等的现金分派。每股现金分派金额5.9港元,相比公告前一日收盘价溢价57.33%。

《每日经济新闻》记者了解到,分派完成后,控股股东将全面收购房开业务的剩余股权至100%持股。系列重组完成后,美的控股将持有100%的非上市房开业务产权线和81.13%的专注经营性业务的上市公司股权。而重组后的上市公司将专注经营性业务,围绕物管、商管、智能化、装配式建筑和内装开展业务,以及承接控股股东所持房开资产的全链条开发管理。

来源:美的置业公告

美的置业表示,此次剥离房开业务有几点原因,较为重要的两点,一是尽管截至2023年末维持了健康的财务比率,并设法满足“三道红线”的要求,但公司仍须承担沉重负担及债务以支持房地产开发业务。把房地产开发业务剥离,将可减少公司负债和与房地产开发业务的重资产属性相关的信用风险,并为股东提供变现其在公司部分投资的选择权,减少其与公司股份相关的房地产开发业务投资风险。 二是剥离房地产开发业务将使公司能够精简其运营并专注于主要为轻资产的保留业务。将重资产的房地产开发业务剥离将不可避免地缩减公司整体业务的规模,但将重心转移到轻资产模式使保留集团能够利用其在房地产行业的专业知识,实现更高的利润率,并减少其在房地产市场的周期性风险敞口。

而美的置业选择建议分派的目的,是使股东能够变现其在公司的投资,并减少其与公司股份相关的房开业务投资风险,同时使得公司专注于发展保留业务。此次重组探索经营管理及业务运作不受影响的上市公司重组新模式,控股股东所持房开资产的全链条开发管理仍由现有经营团队继续承接。

截至2023年12月31日,美的置业房地产开发及销售业务(不包括集团持有及运营的商业物业和产业园)涉及319个物业开发项目,土地储备的总建筑面积约2650万平方米。该等物业开发项目大多为住宅物业,分布于大湾区、长三角经济区、长江中游经济区、京津冀经济区和西南经济区等中国五大区域。

京公网安备 11010502044682号

京公网安备 11010502044682号