伴随着房地产行业进入新的发展阶段,不同城市房地产市场分化行情更趋明显,房企优选城市投资拿地的难度也进一步上升。2023年,中指研究院已连续21年开展房地产开发投资吸引力研究,在新的行业环境下,我们继续完善指标体系,以期更全面地研判297个地级以上城市的价值及发展潜力,为房企投资提供决策参考。

2023房地产开发投资吸引力TOP50城市

数据来源:中指研究院测算

研究结果显示,2023年北京、上海、深圳和广州四个一线城市房地产投资吸引力排名仍位列前四,杭州、成都、南京等1.5线城市各项指标表现较好,排名仍位居前十,武汉、重庆、郑州排名下降。

具体城市来看,北上广深投资吸引力排名保持不变,一线城市投资吸引力优势明显;杭州凭借产业创新释放发展新动能,人才引进成效显著,投资吸引力连续6年保持全国第五位;成都、南京、苏州、武汉、西安经济及人口规模大,产业优势明显,市场需求旺盛,位列6-10位,其中武汉近两年房地产市场调整压力较大,城市吸引力排名下降两位至第9位。南京、苏州房地产市场韧性凸显,地方政府债务压力相对较小,城市吸引力排名均提升1位;西安人口连续多年快速流入,经济保持较快增长,吸引力跻身前10位。

长沙、重庆、合肥、宁波、青岛、济南、天津、郑州、佛山和东莞位居第11-20位,其中佛山、东莞受疫情影响较为严重,人口流出规模较大,房地产市场恢复节奏较慢,导致排名分别跌至19、20位,青岛、济南房地产市场活跃度相对较好,叠加人口、产业支撑,市场保持一定活跃度,排名较上年分别跃升2位、4位。郑州近两年受疫情、洪灾等因素影响较大,经济、居民收入恢复需要更长时间,投资吸引力排名下滑至第18位;惠州、嘉兴等城市市场活跃度相对较高,投资吸引力高于同级别其他城市。

- 评价体系 -

市场容量与增值潜能两大维度

评价城市房地产开发投资吸引力

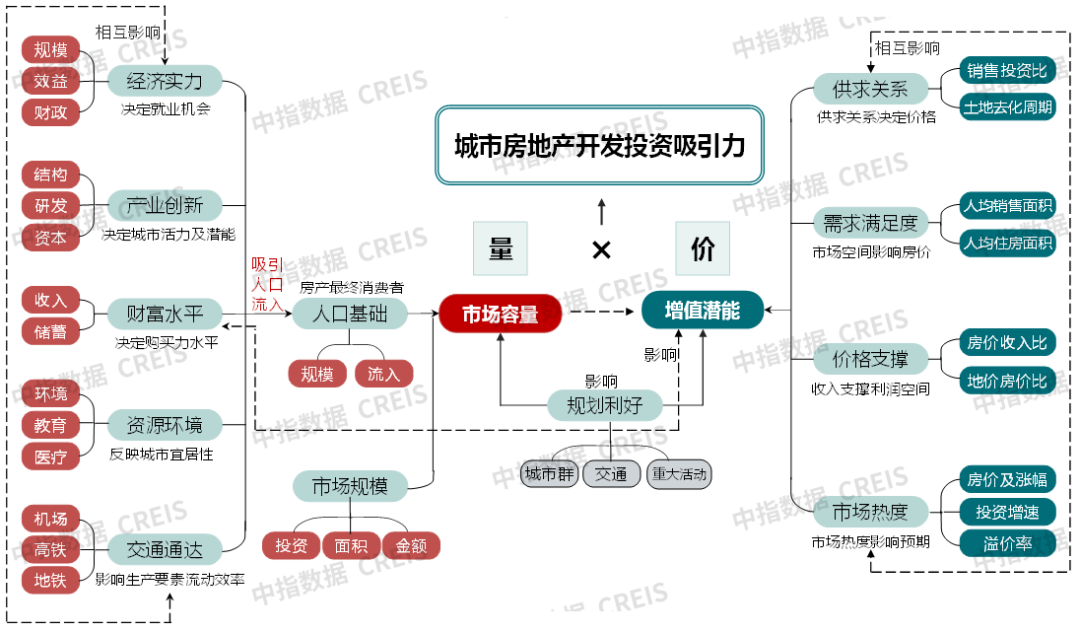

在本期报告中,为更加全面地反映城市实力,我们加入了“地方政府负债率”、“外贸依存度”以及“500强企业数量”等指标,通过对海量数据(603138)的深入分析与总结,构建形成了包括2大维度、12个方面,近50项具体指标的“城市房地产开发投资吸引力评价模型”,基于此模型,对全国31个省(直辖市、自治区,不含港澳台地区)的297个地级以上城市进行投资吸引力评价。

- 住房需求影响因素 -

人口 | 产业 | 交通

当前,我国城镇化进程进入新阶段,房地产行业呈现出存量和增量并行的态势,人口、产业和交通仍然是房地产市场的核心驱动力,尤其是人口和产业,对市场的支撑作用更加明显。

人口是房地产市场的需求基础,总量和增量均直接影响住房需求空间,在房地产市场分化加剧的背景下,把握不同地区人口总量和结构的变化,也就更有利于把握市场新的发展机会。

产业是吸纳和吸引人口的根本要素,近些年,新一轮的技术革命开启,战略新兴产业持续发展,各地聚力产业结构转型升级,核心城市新兴产业发展迅速,先发优势或带动产业链聚集效应进一步提升。

交通作为国内大循环的载体,连接了人口、产业等各类生产要素,在推动经济发展以及区域协调发展中发挥着至关重要的作用。随着经济逐渐复苏,生产要素的流动回归常态,交通对优势地区的赋能或将更加突出。

人口

人口规模和人口质量直接决定了城市经济发展潜力以及住房需求的空间,直接影响着城市房地产开发投资的价值。2022年末,全国总人口出现60多年来首次下降,人口总量红利减弱,人口流动成为不同城市人口变化的主导因素,受宏观经济及疫情反复影响,2022年不同地区之间的人口流动趋势发生新的变化,但高能级城市虹吸效应仍较为明显,与此同时,生育政策、落户政策、人才引进政策等进一步影响着人口的流向。

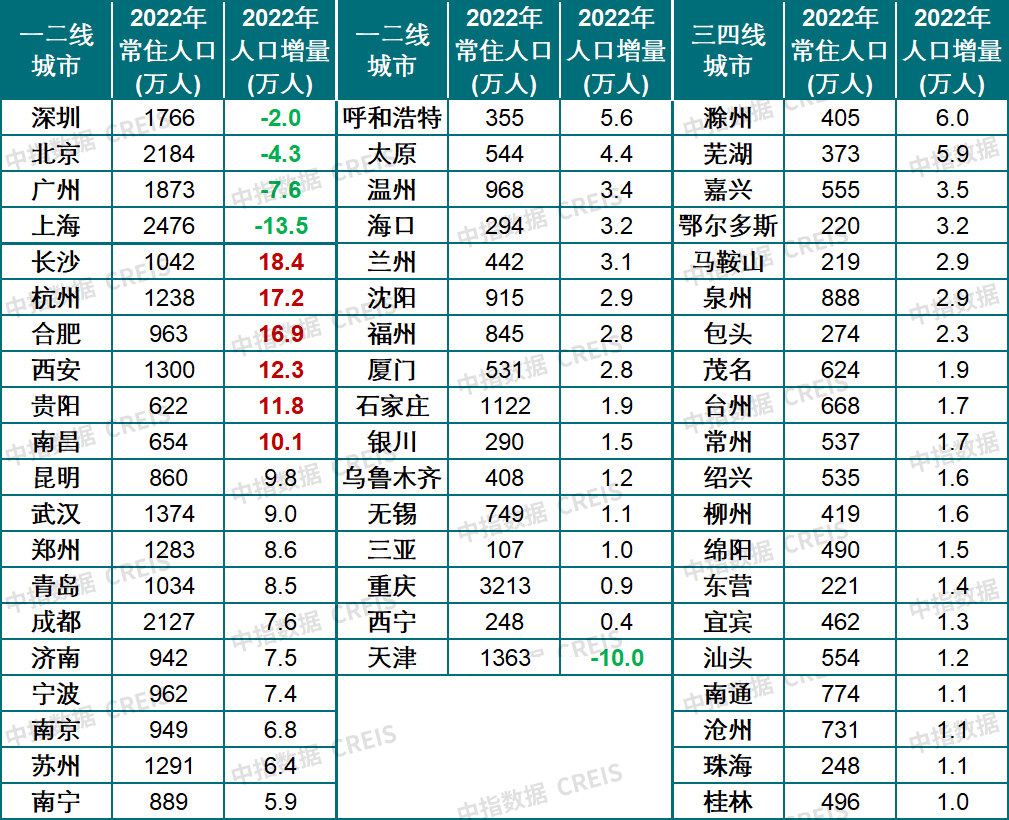

疫情导致广深2022年常住人口阶段性回落,长三角、长江中游多个核心城市人口明显增加

表:2022年一二线和三四线城市常住人口增量TOP20

注:大连、长春、哈尔滨、北海统计公报未公布或未公布常住人口数据。

数据来源:各城市统计局、统计年鉴

2022年,长三角、长江中游部分核心城市人口集聚能力进一步显现,其中长沙、杭州、合肥人口增量位居全国前三。珠三角、京津冀、中原地区、东北地区人口普遍下降,其中天津、东莞人口缩量明显,另外受疫情等因素影响,广州、深圳人口均由增转降。

长三角城市群的核心优势在于其发达的经济基础、强大的创新能力、完善的基础设施以及城市间较强的产业协同性。上海近些年人口增速整体呈放缓态势,2022年受疫情影响,产业链和供应链受到冲击,部分产业外迁,人口流出明显,全年常住人口减少13.5万人。杭州数字经济产业发达,人口增量连续四年位居全国前列。2022年常住人口增加17.2万人,增量居全国第二。合肥在沿海产业向中西部转移,先进制造业快速发展的加持下,就近就业人员增多,人口吸附能力居全国第三位,2022年常住人口增加16.9万人。

长江中游城市群承接沿海地区的产业转移,同时核心城市在中西部地区产业升级中承担创新带头角色,制造业、信息技术和高端装备制造业等领域具有较高的竞争力和发展潜力。长沙工程机械、汽车、生物等支柱产业的高速发展,吸引更多人口聚集,2022年常住人口增加18.4万,居全国首位。南昌产业聚集效果明显,全年常住人口增长超10万人,位列长江中游城市群第二。

珠三角、京津冀城市群人口整体呈现流出态势。去年珠三角制造业、外贸等行业整体受疫情影响较大,短期内就业人数减少,珠三角9市除珠海外,常住人口均下降,其中东莞、广州分别减少10万人、7.6万人,深圳特区自设立以来首次人口负增长,常住人口减少2万人。京津冀城市群人口持续缩减,2022年仅石家庄、唐山、沧州等少数城市常住人口增加,北京、天津分别减少4.3万人、10万人。

中西部地区核心城市人口虹吸效应持续显现,西安和贵阳常住人口增量超过10万,成都人口增加7.6万人,核心城市凭借经济较快发展、更多的就业机会,持续强化对周边人口的吸引力。

产业经济

当前,世界经济增长乏力,单边主义、保护主义抬头,加剧全球经贸的不确定性。我国经济外部环境复杂严峻,国内产业转型升级仍处在攻坚期,党的二十大报告指出“加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”,同时将高质量发展的重要性提升到了前所未有的高度,明确提出“高质量发展是全面建设社会主义现代化国家的首要任务”。建设现代化产业体系,是推动高质量发展的重要着力点,其中,新一代信息技术、人工智能、生物技术、新能源等新兴产业作为了我国产业发展中新的增长引擎。在新的发展格局下,加快构建现代化产业体系,加快传统产业和中小企业数字化转型或将助力优势地区迎来新的发展机遇。

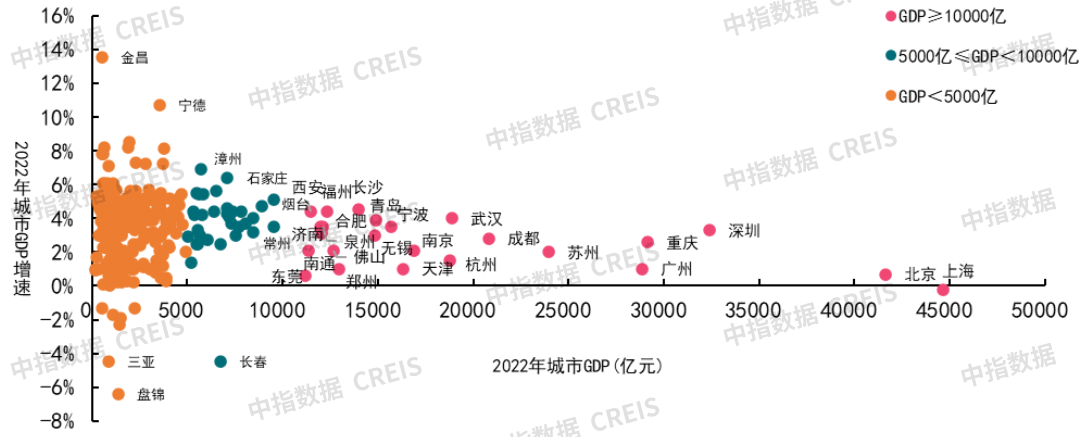

2022年GDP万亿城市数量仍为24个,广州、杭州等城市受疫情冲击较大,位次较上年下降

图:2022年各城市GDP及增长率

数据来源:各城市统计局,中指数据CREIS

2022年,我国GDP万亿城市数量与上年一致,仍为24个。2022年,我国共有110个城市经济总量在3000亿元以上,较2021年增加5个;其中,24个城市GDP超万亿,数量与2021年持平,经济总量占全国的比重为38.0%,较2021年小幅下降。具体来看,上海、北京、深圳经济总量保持前三位;广州受疫情等多重因素影响,2022年GDP仅增长1%,位列全国第5,被重庆超越,这两个城市GDP均在2.9万亿左右;武汉疫情后经济逐渐恢复,GDP再度超过杭州,位列全国第8,武汉、杭州GDP均近1.9万亿;东莞受疫情及外部订单减少等超预期因素影响,名次较2021年下降2位,但仍保持在万亿GDP之上。另外,2022年常州、烟台GDP均达9500亿元以上,即将迈上万亿台阶。

从增速来看,2022年全国多数城市受疫情冲击,经济增速出现明显回落,仅个别城市增速超10%。2022年,我国经济面临的需求收缩、供给冲击、预期转弱三重压力持续演化,全年GDP增速为3%。城市层面,受疫情影响,多数城市GDP增速较2021年出现回落,其中,全国仅金昌、宁德2个城市GDP实现两位数增长。在万亿以上的城市中,部分城市受疫情影响经济增速出现明显放缓,如上海2022年GDP下降0.2%,北京、广州、天津、郑州等城市GDP增幅均在1%左右。

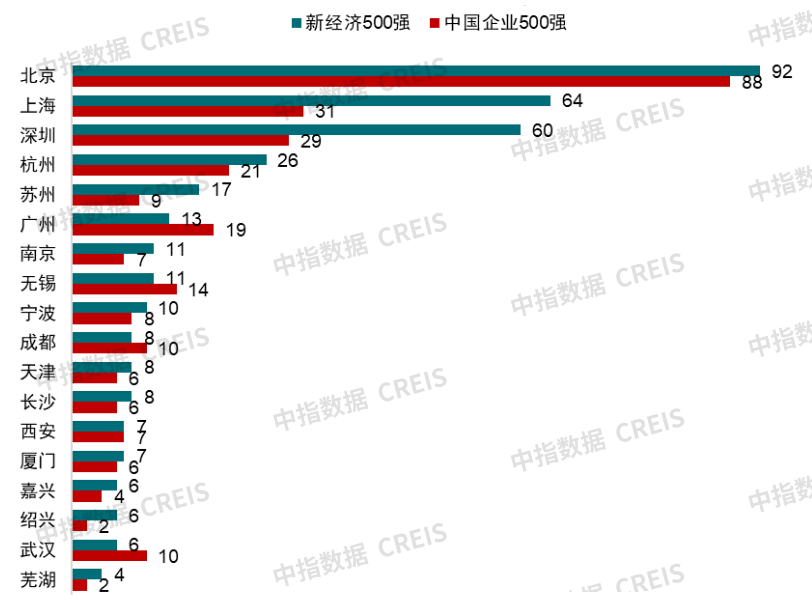

新经济500强中民营企业占比超八成,北上深企业数量稳居第一梯队

在2022年疫情冲击后,民营企业信心受到较大冲击,投资意愿转弱,民间固定资产投资增速由2022年初的11.4%持续下降至12月的0.9%。进入2023年,民间固定投资增速仍未见好转,1-5月,民间固定资产投资增速转负0.1%,反映出当前民营企业投资再生产意愿尚未出现明显改善。从工业企业利润来看,当前工业企业盈利能力仍有待修复,盈利能力的不足,拖累民企投资意愿修复。2023年针对民营企业的扶持政策有望持续跟进,若政策端持续发力,民营企业信心或逐渐好转,民营经济活跃的地区,经济发展动能也将进一步强化。

图:新经济500强与中国企业500强企业城市分布对比

数据来源:中国企业评价协会联合,中国企业联合会,中指研究院,中指数据CREIS

根据中国企业评价协会联合北京大学国家发展研究院和中指研究院发布的“中国新经济企业500强”研究成果,2022年中国新经济500强企业中,民营企业数量为407家,占比超八成,为新经济的创新高地。北上深三城企业数量稳居第一梯队,聚集新经济500强企业最多,合计数量达到216家,比例高达43.2%。与中国企业500强相比,新经济500强在重点城市分布集中度更加突出,尤其在一线城市,新经济500强数量更多;而中国企业500强的城市分布相对更加均衡。无论是新经济500强,还是中国企业500强,北京企业数量都是遥遥领先,远超其他城市。

从区域上看,东部地区数量优势明显,东部地区企业整体经济实力强、科技水平高,新经济500强企业数量也占据明显优势。东部地区企业数量为422家,占到总数的84.4%,中部地区企业和西部地区企业分别为37家和34家,占比分别为7.4%和6.8%,东北企业数量最少,仅有7家,占1.4%。

交通

疫情三年对我国各项生产要素流动均带来了深刻影响。2022年末以来,疫情影响逐渐消退,我国交通网逐渐恢复正常运行,高铁、民航客流量较去年均有明显增长,但仍不及2019年同期水平,随着经济稳定复苏,预计交通运力也将保持恢复态势。

交通网络在“加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”“加快建设全国统一大市场”中的地位不言而喻。党的二十大报告强调要加快建设交通强国,加快推动交通运输结构调整优化,优化基础设施布局、结构、功能和系统集成,构建现代化基础设施体系。2023年3月,《加快建设交通强国五年行动计划(2023—2027年)》印发,意味着交通网络的建设和完善进入快速发展阶段,其在畅通国内外双循环、扩大内需中的作用将得到进一步释放。受益于交通网络的高质量发展,城市群、都市圈的资源集聚能力也有望得到进一步强化。

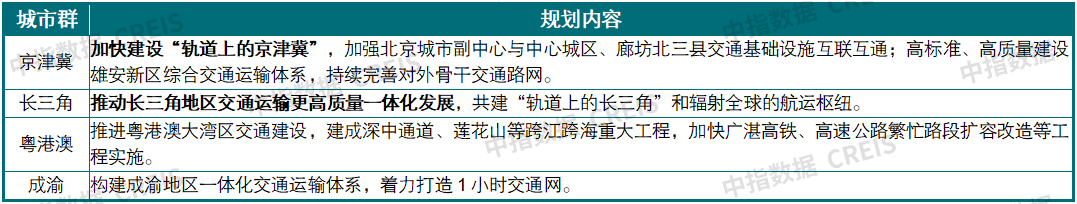

表:《加快建设交通强国五年行动计划(2023—2027年)》中关于各区域协调发展的相关表述

资料来源:《加快建设交通强国五年行动计划(2023—2027年)》,中指研究院综合整理

交通强国顶层设计进一步落位,城市群、都市圈交通网络有望加快完善。《扩大内需战略规划纲要(2022-2035年)》提出要“加快交通基础设施建设”,完善以铁路为主干、以公路为基础、水运民航比较优势充分发挥的国家综合立体交通网,推进“6轴7廊8通道”主骨架建设,增强区域间、城市群间、省际间交通运输联系。加快国家铁路网建设,贯通“八纵八横”高速铁路主通道,有序推进区域连接线建设,加快普速铁路建设和既有铁路改造升级。支持重点城市群率先建成城际铁路网,推进重点都市圈市域(郊)铁路和城市轨道交通发展,并与干线铁路融合发展。加快建设国际和区域枢纽机场,积极推进支线机场和通用机场建设,推动打造京津冀、长三角、粤港澳大湾区、成渝世界级机场群。提升水运综合优势,在津冀沿海、长三角、粤港澳大湾区推动构建世界级港口群,支持建设国际航运中心,加快长江等内河高等级航道网建设。

高铁、民航建设投资力度持续加大,引导人口、资源要素良性流动。根据中指监测,2022年我国新开通运营13条高线铁路,主要涉及京津冀、长三角、山东半岛、长江中游、中原等城市群。2023年,成自宜高铁、贵南高铁、南沿江城际即将实现开通运营,均为我国“八纵八横”重要组成部分。民航方面,2022年,疫情反复、经济下行、国际形势严峻等因素对民航运输业造成较大影响。2023年以来,随着疫情、油价和汇率环境逐渐改善,民航运输生产整体向好,航空客运需求快速恢复,国内客运规模恢复至疫情前八成。民航局表示,2023年民航将继续加大基础设施建设力度。在当前构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,中国航空产业发展长期而稳定的政策环境较为明确,民航业在经济发展中的作用将愈加突出。

- 城市群发展趋势 -

聚焦核心城市群主流城市

稳健穿越周期

随着我国区域协调发展战略的稳步推进,核心城市群与都市圈发展机会进一步提升。近几年,房地产市场的区域分化日益明显,优势区域因市场需求支撑较强,在下行周期中成为企业业绩“压舱石”。

从发展阶段来看,当前,长三角、珠三角和京津冀城市群发展相对领先,在经济、人口、产业等方面均表现出极高的活力和发展潜力。成渝、长江中游城市群作为发展第二梯队,正以区域核心都市圈为重要抓手,加速推进同城化进程,以此构建核心城市带动周边城市的协调发展格局。此外,山东半岛、粤闽浙沿海和中原等城市群也表现出强劲的发展势头,在经济实力、产业布局、区域发展战略等方面都具备一定优势和特色,为周边地区的发展提供了引领支撑。

表:主要城市群经济、人口及房地产市场规模

数据来源:各城市统计局,中指数据CREIS(点击查看)

2022年,主要城市群经济人口规模及发展水平优势明显,五大城市群(长三角、珠三角、京津冀、长江中游、成渝)在土地面积仅占11%的情况下,经济规模在全国中占比达53%,常住人口数量占比42%。经济与人口的高度集中也为住房市场发展带来巨大优势。2022年五大城市群商品房销售面积占比为48%,销售金额占比达61%,房地产开发投资额由2021年的56%提至58%。

长三角城市群:2023年城市群内有14个城市位居全国投资吸引力前50。

长三角城市群以其强大的产业基础为依托,在疫情的影响下经济仍保持活力,区域协调程度不断深化,人口持续增长。京沪高铁二线规划补全,进一步提升长三角地区在全国经济中的影响力。2022年房地产市场受疫情影响调整幅度较大,但热点城市基本面良好,市场韧性较强,2023年以来市场情绪逐步修复,土拍热度也带动房地产市场进一步企稳。

珠三角城市群:房地产市场存在恢复预期,但区域复苏节奏有赖于广深市场恢复速度,9城中7城位居投资吸引力前50。

珠三角城市群受到疫情严重冲击,经济增速放缓、人口大规模外流,但城市群经济发展韧性凸显,产业升级进程加速,有望迎来新的高质量发展阶段。《广东省人民政府关于高质量建设制造强省的意见》印发,珠三角地区产业高端化定位提升,“制造业当家”、对标世界一流城市群,中长期谋划发展。广深双核投资吸引力保持城市群前列,东莞、佛山制造体系持续升级,发展潜力进一步释放。短期来看,随着政策持续优化、人口加速回流,核心城市市场情绪有望改善,销售或有所修复,带动区域市场有序复苏。

京津冀城市群:房地产市场表现整体偏弱,北京市场保持稳定,天津实现弱复苏,河北三四线城市市场仍承压。

京津冀城市群产业结构转型升级,各城市内生动能逐渐修复,但人口持续外流,导致房地产市场需求释放空间受限。北京市场仍是驱动京津冀房地产市场的核心动能,销售市场整体平稳,政策有空间,市场预期有望逐渐修复。天津人口持续外流对房地产市场形成一定制约,但产业和人口规模对市场形成支撑,其余城市市场企稳或需更长时间。

成渝城市群:成都人口虹吸效应明显,房地产市场表现较好;重庆受产业结构调整及商品房库存偏高影响,房地产市场企稳仍需时间。

成渝双城经济圈建设三年来,建设行动方案持续落位,区域定位进一步提升,城市群内生动力逐步加强。但区域内房地产市场分化明显,成都楼市保持较强韧性,政策仍存优化预期,市场成交有望保持在高位,城市投资吸引力强;重庆市场信心不足,土拍情绪仍不乐观,短期市场承压,中长期市场空间仍在。

长江中游城市群:核心城市资源集聚能力强,但短期房地产市场恢复动力弱,市场企稳仍有赖于经济恢复及政策带动。

《长江中游城市群发展“十四五”实施方案》的获批,长江中游城市群战略地位进一步提升,城市发展动能有望持续增强。武汉、长沙、南昌三座核心城市发挥人口、产业、交通等优势,加强区域间合作联动。2022年多个超预期因素导致房地产市场修复不及预期,供需两端政策持续优化后,2023年购房需求有望温和释放,核心城市房地产市场发展动能相对强劲。

总体而言,在新的发展阶段,企业更需要优选城市优选板块,在不确定的市场环境中把握相对确定的市场机会,并不断提升产品力与服务力,契合不同地区的住房需求。核心一二线城市、长三角和珠三角优势三四线城市集聚资源能力突出,优势产业也为城市房地产市场提供了更强支撑,房地产开发投资潜力较大。

数据说明:

1、本报告研究范围指所有“地级及以上城市”,不包括自治州、盟等地级行政区。

2、粤闽浙沿海城市群因具体包含城市未公布,本次报告沿用海峡西岸城市群覆盖范围统计;为避免重复计算,中原城市群未统计与京津冀、山东半岛城市群重叠的城市;长江中游城市群和成渝城市群均出现规划中只含某城市部分县、区的情况,为方便计算,本次研究中城市群面积、GDP 和人口等指标均按地级市全市计算。

京公网安备 11010502044682号

京公网安备 11010502044682号